3 P2P platformos, 3 skirtingos strategijos

Šiame straipsnyje ketinu pasidalinti savo naudojamom investavimo strategijomis P2P platformose.

1. „Švarus” portfelis su garantija („green with buyback/guarantee”). Šią strategiją daugiausia naudoju SAVY platformoje. Jos esmė investuoti į paskolas su Investuotojų Fondu (toliau IF), kuris nemokėjimu atveju po trijų mėnesių išpirks likusią sumą ir sumokės palūkanas (daugiau informacijos apie IF SAVY ) Portfelis vadinamas „švariu” arba angliškai green – „žaliuojančiu”, nes jame nebūna smarkiai vėluojančių, nemokių paskolų.

Šiuo metu pasirinkus šį investavimą, palūkanos yra mažinamos keturiais procentais, tačiau niekada neviršija 10%. Tai reiškia, kad ir pasirinkus paskolą su 20% pajamingumu, su IF gausite 10%. Pasirinkus paskolą su 12%, gausite 8%. Tokios paskolos iliustracija:

Strategiją taikau beveik visam pagrindiniui SAVY portfeliui (šiuo metu mažinu kitokias – rizikingesnes pozicijas). Pagrindinė taikymo priežastis gauti stabilias ir garantuotas pajamas ir išsaugoti vertę (0 % praradimų). Pagrindinė rizika (nekalbant apie pačios platformos riziką ir kiek jūs tikite platforma) yra IF pasibaigimo rizika, ty jei fondas iš kurio mokama ištuštės, jums įmokos vėluos, tačiau fonde vėl atsiradus lėšų įmoka bus sumokėta. Fondo ištuštėjimą labiausiai galėtų lemti visuotinė krizė, kuomet visi vėluoja ir nemoka įmokų, tačiau normalios ekonomikos metu fondas niekada nebuvo ištuštėjęs ir reikalavimus vykdė laiku. SAVY Investuotojų Fondo statistiką galima pasižiūrėti čia. Taigi apibendrinus ši strategija tinkama tiems, kas nori saugumo ir juos tenkina maksimali grąža iki 10%

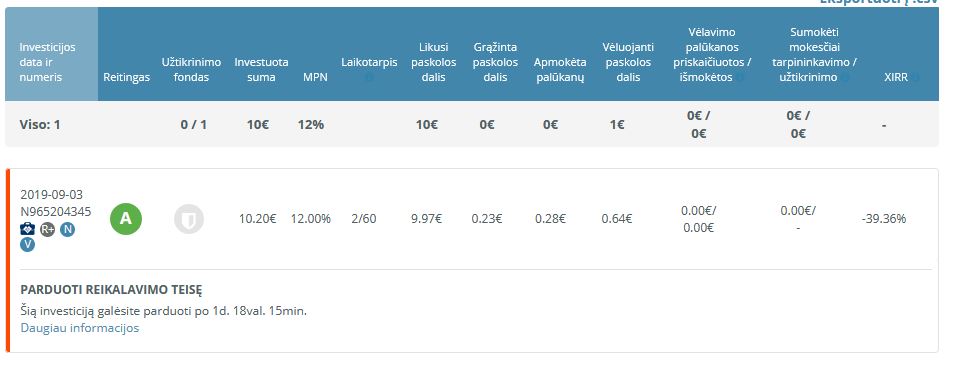

2. „Švarus” portfelis su išpirkimu („green with buyback”). Šią strategiją daugiausia naudoju Paskolų Klube (toliau PK). Investuojant nieko papildomai rinktis nereikia, tiesiog paskolos gavėjui ilgai vėluojant ir PK nutraukiant sutartį, investuotojas gauna laišką, kad paskola gali būti iš jo nupirkta. Platforma superka paskolas už 70/60/50 procentų likusios sumos atitinkamai A, B ir C rizikos paskoloms (VIP investuotojai gauna 80/70/60 procentų) Strategija leidžia turėti šiek tiek didesnį nei 10% pajamingumą su mažos rizikos (A) paskolomis (pvz 11%, 12%, 13%) ir kartu garantiją, kad didžioji investicijos dalis nebus prarasta. Žinoma, strategiją galima naudoti ir su B bei C paskolomis, bet tokių paskolų pats turiu nedaug.

Mano portfelyje pagal vasario ir kovo mėnesius ši strategija kol kas lenkia visiškai saugią švaraus portfelio su garantiją strategiją naudojamą SAVY, bet viskas gali pasikeisti ateityje. Pagrindinė priežatis kodėl naudoju būtent šią – noras išskaidyti pinigus tarp platformų.

3. „Ėjimas iki galo” Šią strategiją daugiausia naudoju Finbee. Jos esmė – laikyti investiciją į paskolą kol ji bus išmokėta arba, nutraukus sutartį, išieškota. Nors ilgą laiką buvau (ir iš tikro esu) „žalio” portfelio šąlininkas, tačiau su Finbee tai yra ganėtinai sunku: joje nėra nei garantinio fondo, nei išpirkimo, todėl norint atsikratyti blogom paskolom tektų jas pardavinėti antrinėje rinkoje, kas neleistų turėti garantuotų rezultatų ir reikalautų daugiau priežiūros. Oficialiai Finbee skelbiasi turinti gerą išieškojimų rezultatą (berods geriausią tarp lietuviškų platformų), tad visai logiška leisti platformai tvarkytis pačiai. Finbee į žmonių paskolas investuoju tik su A reitingu, į verslo paskolas tiek B, tiek C. Rezultatai kol kas geriausi tarp lietuviškų platformų (ir kartu strategijų), tačiau gali ir greičiausiai pasikeisti.

Kokie dar galimi variantai? Investavimas su užtikrinimo fondu (toliau UF). Tai panaši strategija kaip ir pirmu atveju su SAVY, tik čia yra skirtumas tas, kad už UF reikia susimokėti iš anksto, ty investavimo į paskolą metu. Užtikrinimo fondas garantuoja, kad įmokas gausite laiku, pajamingumas bus toks, koks parašytas paskolos skelbime, o jei sutartis nutraukta – visą investuota sumą, kartu su investicinio fondo mokesčiu – kitaip sakant „išeisite ant nulio”. Įdomus dalykas, kad naudojantis šiuo variantu galite prarasti pinigus. Klausiate kaip? Ogi taip, kad už uždirbtas palūkanas reikia mokėti mokesčius (jei viršija 500 eu per metus), o visom paskolom „išėjus ant nulio” pelno neturėtumėte, bet nuo gautų palūkanų gali reikėti mokėti mokesčius. Bet tai labiau hipotetinis variantas ir galimas investuojant nemažas sumas į tik kelias būtent blogas paskolas. Pagal šiuo metu skelbiamą PK statistiką 90% A reitingo paskolų nevėluoja. Dar svarbu paminėta, kad už paskolas su UF platforma įsipareigoja savo turtu – ty fondui išsekus PK turėtų naudoti įmonės lėšas, kad atsiskaityti su investuotojais.

Tokio tipo paskolų pats šiek tiek turiu, ypač iš seniau arba imu kai galvoju, kad skolos gavėjas yra rizikingesnis. Pagal pačių PK statistiką, investavimo su UF pelningumas galutiniam rezultate yra tik 5% arba mažiau, todėl šią strategiją turėtų rinktis patys konservatyviausi investuotojai.

„Pagal pačių PK statistiką, investavimo su UF pelningumas galutiniam rezultate yra tik 5% arba mažiau” – kur rasti patvirtinimą šiam teiginiui?

Taip buvo rodyta skaidrėse Paskolų klubo seminaruose. Išssisaugojęs neturiu. Matau kad artimiausias renginys liepos 16d https://www.paskoluklubas.lt/renginiai Manau parodys vėl, koks pelningumas gaunasi